Le projet de loi de finances pour 2025 prévoit une indexation du barème progressif de l’impôt sur le revenu en fonction de l’inflation. Selon les prévisions de l’INSEE, l’inflation hors tabac pour 2024 devrait atteindre 1,8 %. Ainsi, les tranches d’imposition seront ajustées en conséquence pour éviter une hausse de l’impôt dû à l’inflation.

L’indexation permet de compenser les effets de l’inflation sur le pouvoir d’achat des contribuables. Sans ce mécanisme, même avec des revenus constants, les ménages seraient imposés davantage chaque année en raison de la progression des prix. En ajustant le barème, le gouvernement vise à protéger les ménages, en particulier ceux dont les revenus suivent l’évolution de l’inflation.

L’indexation du barème bénéficie principalement aux contribuables ayant des revenus modérés. Cependant, les contribuables à revenus plus élevés profitent aussi d’une réduction de leur imposition marginale, car une plus petite portion de leurs revenus est soumise aux taux plus élevés.

Les ménages dont les revenus augmentent moins rapidement que l’inflation verront une diminution de leur impôt en termes réels, car l’ajustement des tranches leur permet de payer proportionnellement moins.

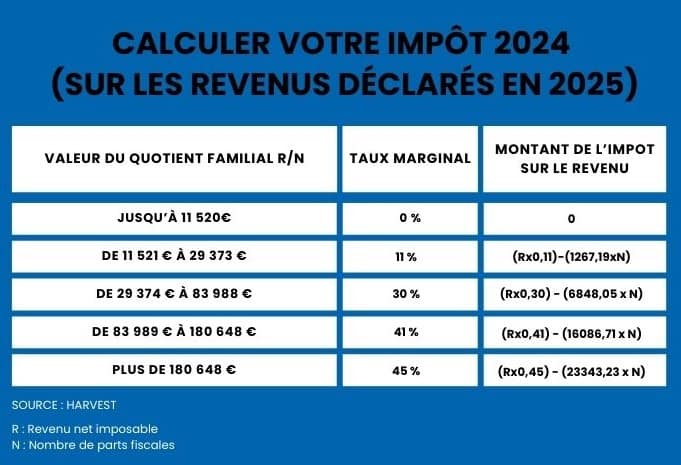

Le quotient familial, qui détermine le nombre de parts fiscales du foyer, reste un élément clé pour calculer l’impôt des familles. Pour 2025, le plafond de l’avantage fiscal lié au quotient familial est fixé à 1 794 euros par demi-part supplémentaire (contre 1 759 euros en 2024). Par exemple, un couple marié avec un enfant ayant un revenu net imposable de 100 000 euros paiera 14 510 euros d’impôt, alors qu’ils auraient dû payer 16 304 euros sans cet avantage.

Depuis la mise en place du prélèvement à la source en 2019, l’impôt sur le revenu est collecté tout au long de l’année. Cependant, la déclaration annuelle permet de régulariser la situation fiscale en fonction des revenus réels et des nouvelles règles votées pour l’année concernée.

Les contribuables aux revenus très élevés (au-delà de 250 000 euros pour un célibataire ou 500 000 euros pour un couple) sont soumis à la contribution exceptionnelle sur les hauts revenus (CEHR), qui reste inchangée pour 2025. Cependant, une nouvelle mesure imposant un taux d’imposition minimal de 20 % pour ces foyers devrait entrer en vigueur, limitant les stratégies de défiscalisation pour les très hauts revenus.

Depuis 2019, l’impôt sur le revenu est collecté directement à la source, c’est-à-dire avant que votre salaire ne soit versé sur votre compte, à l’exception de certains revenus, comme les dividendes, qui ne sont pas concernés par ce mécanisme. Ainsi, pour l’année fiscale 2024, une grande partie de l’impôt a déjà été prélevée à mi-octobre. Cependant, les règles fiscales, notamment le barème d’imposition, ne sont définitivement fixées qu’à la fin de l’année, avant le 31 décembre 2024, pour les revenus perçus en 2024.

C’est pourquoi l’administration fiscale maintient la déclaration annuelle des revenus au printemps suivant (entre avril et juin 2025 pour les revenus de 2024). Cette déclaration permet de régulariser la situation fiscale en fonction des nouvelles règles votées et des revenus effectivement perçus au cours de l’année.